Tutti alle prese con i lavori in casa, più o meno importanti, e tutti a “caccia di preventivi” per capire cosa è detraibile e in che modo. Una delle domande più gettonate negli ultimi giorni è stata: come ottenere l’agevolazione per infissi, porte e finestre? Vale il Superbonus? Prima di tutto, occorre chiarire alcuni punti fondamentali, riportati in via definitiva dai decreti attuativi del Mise (decreto asseverazione, decreto prezzi) e dalla circolare 24 di Entrate dello scorso 8 agosto 2020.

Regola fondamentale: per ottenere il Superbonus si deve ridurre di due classi il consumo energetico dell’edificio. Questo risultato può essere raggiunto anche effettuando insieme all’intervento “trainante” uno degli interventi “trainati”. (>> Leggi: Superbonus 110%, i 3 macro-interventi agevolati).

In questo caso la detrazione maggiorata si applica a tutti gli interventi considerati complessivamente e nei limiti di spesa previsti per ciascuno di questi. Vediamo in dettaglio l’argomento e facciamo un esempio pratico per quanto riguarda la sostituzione di infissi.

Superbonus per infissi, porte e finestre

Gli interventi principali

Gli interventi trainati sono quelli elencati nel comma 2 dell’art. 119. Si tratta di tutti gli interventi per i quali è attualmente riconosciuto l’ecobonus, ossia quelli contenuti nell’art. 14 del dl 63/2013. Tra i principali troviamo:

– sostituzione serramenti e infissi;

– installazione schermature solari;

– installazione pannelli solari per la produzione di acqua calda.

Leggi anche: Ecobonus 110%, come ottenerlo per il fotovoltaico

In riferimento alle unità immobiliari unifamiliari e agli edifici funzionalmente indipendenti, la sostituzione dell’impianto di riscaldamento può rientrare contemporaneamente tra gli interventi trainanti e trainati. In questo caso di applica comunque una sola agevolazione.

Infissi, porte e finestre

La detrazione relativa agli infissi riguarda tutte le tipologie di serramenti, compresi quindi porte e portoni, in grado di assicurazione un miglioramento rendimento energetico rispetto a quelli in precedenza installati.

L’intervento del presentare le seguenti caratteristiche:

1) sostituzione di elementi già esistenti e/o sue parti;

2) riguardare stanze o vani riscaldato e quindi proteggerli verso l’esterno o verso vani non riscaldati;

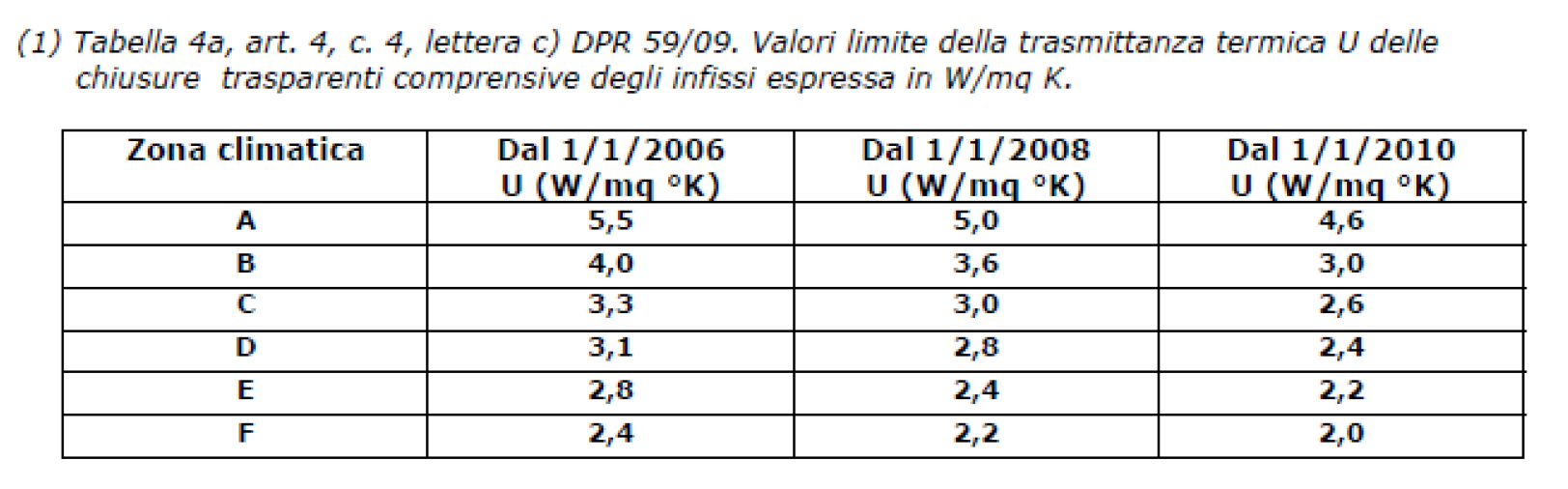

3) assicurare un valore di trasmittanza termica (Uw) inferiore o uguale al valore di legge.

Quest’ultima dichiarazione può essere attestata dal produttore.

Potrebbe esserti utile: Superbonus 110%, lista adempimenti e modello Entrate

Quali spese sono ammesse?

Per quel che riguarda il dettaglio delle spese ammesse, la detrazione è riconosciuta per:

– fornitura e posa in opera di finestre comprensive di infissi;

– fornitura e posa in opera di scuri, persiane, avvolgibili, cassonetti (se solidali con l’infisso) e suoi elementi accessori, purché tale sostituzione avvenga simultaneamente a quella degli infissi (o del solo vetro);

– fornitura e posa in opera di porte d’ingresso;

– integrazioni e sostituzioni dei componenti vetrati.

In riferimento agli elementi a vetro caso ai fini della valutazione del valore della trasmittanza, l’ENEA ha precisato che si può considerare anche l’apporto degli elementi oscuranti.

Approfondisci: Ecobonus 110%, requisiti tecnici e asseverazioni: istruzioni dai decreti attuativi

Installatori qualificati

Infine occorre considerare che a seguito all’entrata in vigore del dlgs 48/2020 occorre fare particolare attenzione alla qualifica degli installatori. L’articolo 7 del testo prevede infatti che dovranno essere stabiliti i requisiti degli operatori che provvedono all’installazione degli elementi edilizi e dei sistemi tecnici per l’edilizia, tenendo conto della necessità di garantire l’adeguata competenza degli operatori che provvedono all’installazione degli elementi edilizi e dei sistemi tecnici per l’edilizia, considerando tra l’altro il livello di formazione professionale, conseguito anche attraverso corsi specialistici e certificazioni.

Non ci sono i termini per l’emanazione delle nuove norme, ma in ogni caso è consigliabile rivolgersi esclusivamente a installatori certificati volendo chiedere le agevolazioni.

Sul tema: Ecobonus 110% per il singolo appartamento condominiale

Immobili in condominio o edifici unifamiliari?

Per la sostituzione degli infissi, attualmente agevolata al 50 per cento, è dunque possibile ottenere il Superbonus del 110 per cento in queste situazioni:

– per gli immobili in condominio se il condominio,

> provvede alla coibentazione dell’edificio diminuendo di due classi il rendimento energetico e/o

> sostituisce l’impianto di riscaldamento centralizzato;

– per gli edifici unifamiliari:

> se si sostituisce l’impianto di riscaldamento.

Non è invece possibile per il proprietario di un immobile in condominio ottenere la detrazione del 110 per cento nel caso in cui provveda a coibentare dall’interno il suo appartamento anche se riduce di due classi il rendimento energetico.

Leggi anche: Decreto Semplificazioni: sintesi delle novità in edilizia

Tipologie di edifici

Come chiarito dall’Agenzia delle entrate infatti in riferimento alle tipologie di edifici occorre tener presente che ai fini del Superbonus è possibile realizzare interventi:

– sia trainanti, sia trainati su parti comuni di edifici residenziali in condominio;

– sia trainanti, sia trainati su edifici residenziali unifamiliari e relative pertinenze;

– sia trainanti, sia trainati su unità immobiliari residenziali funzionalmente indipendenti e con uno o più accessi autonomi dall’esterno site all’interno di edifici plurifamiliari;

– solo trainati su singole unità immobiliari residenziali e relative pertinenze all’interno di edifici in condominio.

Date e tempi per le spese

Quanto alla condizione richiesta dalla norma che gli interventi trainati siano effettuati congiuntamente agli interventi trainanti, l’Agenzia precisa che questa condizione è soddisfatta se «le date delle spese sostenute per gli interventi trainati, sono ricomprese nell’intervallo di tempo individuato dalla data di inizio e dalla data di fine dei lavori per la realizzazione degli interventi trainanti».

Quindi ai fini dell’applicazione del Superbonus:

– le spese sostenute per gli interventi trainanti devono essere effettuate nell’arco temporale di vigenza dell’agevolazione;

– le spese per gli interventi trainati devono essere sostenute nell’intervallo di tempo tra la data di inizio e la data di fine dei lavori per la realizzazione degli interventi trainanti.

Ti potrebbe incuriosire: Superbonus per rifare il tetto: pro e contro della ventilazione

Esempio

Così ad esempio in caso di spese per la sostituzione dell’impianto di riscaldamento effettuate a marzo, quindi al di fuori del Superbonus, non potrà beneficiare dell’aliquota maggiorata neanche per le spese sostenute per la sostituzione delle finestre o per l’installazione di impianti fotovoltaici (interventi trainati) ancorché i relativi pagamenti siano effettuati successivamente all’entrata in vigore delle norme, ad esempio, a settembre 2020.

Analogamente nel caso in cui il condominio realizzi un intervento di sostituzione dell’impianto termico (intervento trainante) e il condomino, al quale sono imputate spese per tale intervento pari, ad esempio, a 10 mila euro, effettui 31 interventi trainati, sostituendo sulla propria unità immobiliare, gli infissi con una spesa pari a 20 mila euro, nonché installando le schermature solari, con una spesa pari a 5 mila euro, avrà diritto ad una detrazione pari a 38.500 euro (110 per cento di 35 mila euro).

Superbonus 110% dopo i decreti attuativi

eBook in pdf di 95 pagine sul Superbonus al 110 per cento: tutti i lavori agevolabili e le novità dopo la pubblicazione dei decreti attuativi MISE e la circolare dell’Agenzia delle entrate n. 24/E dell’8 agosto 2020.

AGGIORNAMENTI GRATIS FINO AL 31 DICEMBRE 2020

Il Superbonus 110% dopo i decreti attuativi – ebook

Antonella Donati, 2020, Maggioli Editore

Aggiornato con i decreti attuativi del MISE e la circolare dell’Agenzia delle entrate n. 24/E dell’8 agosto 2020. – Cessione del Credito e Sconto in fattura, detraibilità spese accessorie, limite oneri professionali, visti e asseverazioni

Foto: iStock/aywan88